5月10日下午,由深圳市黄金珠宝首饰行业协会、深圳市水贝万山珠宝产业发展有限公司、《饰界》杂志社联合承办的“2018(第五届)中国珠宝行业消费数据发布会”在水贝万山珠宝商业中心广场举行。大会以“数据、共享、智能”为主题,围绕贵金属、钻石、翡翠玉石等行业数据发布、品类市场分析、原创珠宝设计潮流趋势等话题展开讨论。广州钻石交易中心应邀就2017年钻石市场情况与未来发展趋势进行了分析,本文就会议发言内容进行了回顾与整理。

一、2017年钻石市场分析

关键词:稳健的上游市场、挣扎的中游市场 、复苏的下游市场

(一)稳健的上游市场

2017年,五大钻石生产商都提升了钻石产量。位于加拿大的Gahcho Kué矿、Renard矿和位于莱索托的Liqhobong矿(图1-4)进入商业生产阶段。虽然金伯利进程尚未发布2017年的全球毛坯钻石产量数据,但由于三个新的矿山上线和原有矿山扩能,行业分析认为,2017年毛坯钻石产量相较于2016年的1.34亿克拉有所上涨,毛坯钻石产值较2016年124亿美元有所下滑。(Paul Zimnisky,2017; Rapaport,2018)。

图1 加拿大的Gahcho Kué矿山是全球最大的新开矿山,靠近北极圈,大部分时间里只能乘飞机抵达,冬季结冰后车辆才可以驶入(图片来源于网络)

图2 预测到2028年,Gahcho Kué矿山整个运营期内可开采5400万克拉钻石(图片来源于网络)

图3 位于加拿大的Renard矿山,年均产量约为160万克拉,占比全球约1%(图片来源于网络)

图4 位于莱索托的Liqhobong矿山,年均产量约为100万克拉(图片来源于网络)

2016年底印度推行新的货币政策引发流动性危机,2017年上半年印度钻石切磨商逐从危机中恢复元气,上半年毛坯钻石(尤其是中小颗粒和低品质的毛坯钻石)需求较强。总的来说,2017年的毛坯钻石销售市场相较2016年表现平稳,相较2015年有显著提升。

2017年,钻石产业链上游的库存转移到了中游,De Beers和ALROSA的库存都有所减少,钻石生产商的销售量以克拉计算有所上涨。但是,由于小颗粒和低品质的毛坯钻石在整体销售中份额增大,钻石生产商的毛坯钻石销售额有所下跌。此外,由于2017年上半年印度市场对中小型毛坯钻石的需求上涨带来配货调整,2017年平均克拉单价比2016年有所下滑。

图5 2016-2017年戴比尔斯1-10销售周期的毛坯钻石销售额 (数据来源:De Beers)

2017年,De Beers毛坯钻石销售额达53亿美元(图5),同比2016年下降5%,但较2015年上涨53%。其中,第十个销售周期的销售额达4.55亿美元,同比2016年上涨7%,比2015年上涨81%。

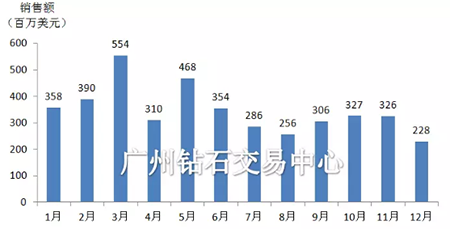

图6 2017年1-12月ALROSA毛坯钻石销售额(数据来源:ALROSA)

2017年,ALROSA毛坯钻石销售额41.7亿美元(图6),同比2016年下降4%,但较2015年上涨22%。其中,2017年12月,ALROSA毛坯钻石销售额为全年最低水平,为2.28亿美元,但同比2016年有24%的显著增长(1.73亿美元)。

2007年至2017年的十年间,毛坯钻石价格呈现出在高波动性中上涨的态势(图7),其中,2009年初趺至历史最低点,2011年夏季达到历史最高峰,十年间价格指数涨幅达33.7%( Paul Zimnisky, 2017 )。以最近5年的价格走势看, 2016年以来毛坯钻石价格水平相较于前几年有所下降(图8)。

图7 2008-2017年毛坯钻石价格走势,2009年初趺至历史最低点,2011年夏季达到历史最高峰,十年间价格指数涨幅达33.7% (图表来源:Paul Zimnisky, 2017 )

图8 2013-2018年毛坯钻石价格走势

(图表来源:Thomas Biesheuvel, 2018)

2017年,毛坯钻石价格表现平稳,在波动中有轻微增长。据Rapaport估算,2017年毛坯钻石价格增幅为2%-4%。

图9 2017年毛坯钻石和成品钻石价格走势,其中,毛坯钻石价格上涨2.7%,成品钻石价格下滑3.5% (图表来源:Paul Zimnisky, 2017)

图10 近一年(2017年5月-2018年4月)毛坯钻石价格指数增幅1.96%,其中,2018年4月达到最高点158.37,2017年10月为最低点148.92 (图表来源:Paul Zimnisky, 2018)

(二)挣扎的中游市场

中游的钻石切磨制造商和贸易商面临着供需两头的双重挤压,承担了极大的库存压力,利润微薄。一方面,毛坯钻石供应端价格坚挺;另一方面,珠宝商对成品钻石需求疲软。

成品钻石价格受压。RapNet钻石指数(RAPITM)显示,2017年1克拉钻石价格下滑5.3%,已是连续6年下滑;过去10年1克拉钻石的RAPI指数下滑了17.6%。

图11 近三年(2015年5月-2018年5月)成品钻石价格走势(图表来源:polishedprices.com)

2017年,切磨制造商售出的成品钻石有限,但持续向钻石生产商购进大量的毛坯钻石,成品钻石市场供过于求,库存一度超过往年水平。数据显示,2018年1月1日,RapNet上供应的钻石量同比增长3%至128万克拉,比2年前增长12%(Rapaport,2018) 。

(三)复苏的下游市场

2017年钻饰消费市场表现较好,全球最大的两个钻石首饰消费市场都呈现出上涨态势。美国市场依然是全球最大的钻石首饰消费市场,份额占比约50%。蒂凡尼珠宝认为,美国市场是目前表现最好的市场之一,中国大陆市场也有良好表现。

图12 2016年全球钻石首饰消费市场份额分布

(数据来源:De Beers,2017)

经历了过去3年,中国钻石消费市场重新提振了信心。大陆消费市场表现向稳,而港澳、日韩、纽约、伦敦、巴黎等地的旅游消费有所下降。2017年中国国内市场成品钻石镶嵌类饰品消费总额约为523.35亿元,同比去年增长16.18%;2017年全年上海钻石交易所以重量计交易总量为49258.77万克拉,同比去年增长59.30%;2017年全年上海钻交所钻石交易总额累计为338.467亿元,同比去年增长19.96%;2017年上海钻石交易所一般贸易项下成品钻进口量为243.42万克拉,同比去年增长32.8%;2017年上海钻石交易所一般贸易项下成品钻进口总额为159.29亿元,同比去年增长23.4%,创历史新高。

表1 全球及国内钻石市场主要数据

数据来源:《2018中国珠宝业市场发展趋势白皮书》

周大福曾在2018财年二季报(2017年6月-9月)中表示,“2017年是周大福珠宝业务复苏的一个重要转折点,尽管复苏过程是持续渐进,但预计未来珠宝行业将回归稳定持续增长”。从2017财年第三季度开始,周大福在中国大陆的同店销售额连续六个季度上涨(图13)。周大福内地平均售价,从2017财年第四季度(2017年1-3月)6500港元 上涨到2018财年第四季度(2018年1-3月)7100港元,增幅9%。

图13 周大福2017与2018财政年度同店销售增长趋势图

(图表来源:周大福)

截至2017年9月30日,六福6个月内同店销售额增长11%,而此前已经连3年下滑。2017年11月时,周大福提到市场正处于“转折点”,珠宝市场开始复苏,而六福对市场的描述是“有了改观”。

图14 六福2017年截至9月30日止6个月的零售销售表现

(图表来源:六福)

二、2018年钻石价格趋势

2018年,预计毛坯钻石市场将保持坚挺。

2018年第一季度,加拿大Stornoway钻石公司的钻石销售单价从86美元/克拉上涨至112美元/克拉,涨幅高达30%;Petra Diamonds毛坯钻石平均销售单价达125美元/克拉,增幅12%;Gem Diamonds毛坯钻石平均销售单价达3276美元/克拉,环比增长48%;安特卫普的毛坯钻石进口平均价格从109美元/克拉上涨至120美元/克拉,涨幅10%。据行业分析师Paul Zimnisky,2018年至今毛坯钻石的价格上涨了2%。

图15 2017-2018年De Beers1-3销售周期毛坯钻石销售额对比(数据来源:De Beers)

2018年第3轮销售周期De Beers的毛坯钻石销售额达5.2亿美元,环比下跌8%,同比下滑11%(图15)。对此,De Beers表示,通常每年第2季度是淡季,但2018年的第3个销售周期依然展现出很好的毛坯市场需求;美国和中国的消费市场发展良好,钻石商们开始增进库存。De Beers看货商则反馈,大颗粒货型的售价与上一轮销售周期相比,上涨了1%-2%;此外,De Beers调整了配货,大部分货型组合(Box)的价格都有所上涨。为了稳定看货商的地位,切磨商只能接受上调的毛坯钻石价格,但这样高的价格成本购入后还有数个月的成品钻石切磨周期成本,实在很难盈利,所以在目前的市场状况下,很多看货商选择直接转手毛坯,但即便转手,利润也不高。

图16 2017-2018年ALROSA1-3月毛坯钻石销售额对比(数据来源:ALROSA)

2018年3月,ALROSA毛坯钻石销售额达5.5亿美元,环比上涨3%,同比几乎持平。ALROSA指出,1-3月市场对中等至大粒毛坯钻石的需求较去年同期有所上涨。

毛坯钻石价格强劲的又一佐证,是广州钻石交易中心于2018年4月举办的毛坯钻石国际交易会。这是中国首次基于自由贸易试验区政策创新进行国际竞价钻石交易;首次组织规模化、全系列、直接来自原产国的毛坯钻石原矿(超过23万克拉)进行交易;首次通过基于互联网的方式进行全球同步竞价交易;来自中国、比利时、阿联酋、印度和以色列等国近50家企业参与竞价交易,所有标的货物顺利成交,成交率100%,成交金额近600万美元,超出预期,首次实现了中国在国际毛坯钻石价格体系的话语权。

从需求端看,未来一年钻饰消费市场仍然向好。美国就业提升、经济增长、股市强劲等因素有力提振了美国市场消费,参议院12月通过的新税收政策,有望提高美国消费者的可支配收入,从而刺激奢侈品消费。中国市场也迎来新一轮扩张。

鉴于全球钻石首饰消费市场的回暖与上游开采行业的平稳发展,预计2018年的钻石市场将趋于平稳,但印度钻石企业的受金融政策影响而是否在销售策略上有重大调整,是市场重要的观察方向。要想改变持续6年以来成品钻石价格持续下滑的情况,钻石行业需要提升中游环节的效率,更重要的还要巩固提升终端市场的消费需求。

三、影响钻石行业发展的因素

(一)金融支持收紧

2018年初,印度珠宝商Nirav Modi被曝诈骗印度国有银行PNB近18亿美元贷款,严重打击了银行业对钻石行业的信任。现今全球约90%的钻石都在印度切磨,受此案件影响,预计行业获取金融支持的难度将加大,尤其是对印度中小型钻石切磨商的影响可能使低品质毛坯钻石的需求放缓,甚至会影响很多企业的钻石销售策略(例如缩短账期),由此给行业发展带来负面影响。

(二)消费群体的变革

零售市场正经历着前所未有的变革,消费者口味和习惯在不断演变。千禧一代和35岁以上的中高收入女性成为当今钻石市场最具影响力的消费群体。随着女性社会角色正在经历重要变革,女性变得更加有能力与购买力,除了在亲密关系中获赠钻石,现代化女性消费者更可能在人生各种重要时刻(包括事业成功、愉快假期的回忆、或只是因为想买)购买钻石,而钻石的象征意义除了承诺与爱,还可以表达乐观、愉快、自豪、自信等。为此,产业链各环节需要共同努力,抓住现代化女性消费者引领的消费变革与机遇。

(三)稳定供应的挑战

预计到2022年,中国中产阶级规模将达5-5.5亿人,中国钻饰消费市场增长潜力巨大。依据当前供求情况,预计到2020-2021年毛坯市场可能出现供不应求(图17) 。

图17 2004-2023年毛坯钻石产量情况及预测

(图表来源:Paul Zimnisky, 2018)

市场巨大增长潜力带来确保稳定独立供应的需求,但中国的钻石产业近乎完全依赖外部供给。对于大部分中国企业来说,毛坯钻石领域陌生又神秘。2018年3月,广州钻石交易中心开设首期毛坯钻石通用培训公开课程,讲述了全球毛坯钻石销售系统与贸易制度,以及支撑交易的毛坯钻石鉴定、分级、加工理论与估价实践,为业界同行揭开了毛坯钻石的神秘面纱(延伸阅读:那堂毛坯钻石公开课)。

未来,毛坯钻石供应端的竞争将变得更加激烈,而中国钻石作为全球第二大钻石消费市场,完全没有钻石价格话语权,产业极需转型升级。可以借鉴比利时、印度等发达钻石产业国家的发展经验,将毛坯钻石采购加工和钻饰零售需求相结合,真正把握中国市场未来巨大增长红利。

(四)产品差异化的需求

钻石市场依然对价格非常敏感,珠宝钻石商需要提供增值服务或尽量做到产品差异化。提供钻石溯源可能是产品差异化的一个策略。一些珠宝品牌开始尝试使用区块链技术追溯钻石的贸易链条,以此表达供应链的道德合法性和品牌故事内涵(延伸阅读:确认过眼神,我遇见这颗美钻的前世今生)。未来,溯源钻石也许能比未溯源钻石卖出更高的价钱。

(五)通用营销的回归

戴比尔斯从行业通用营销转向自身品牌营销的数十年里,钻石行业呼唤着通过加强钻石品类整体营销以提升消费者的钻饰消费需求。2015年5年,世界钻石开采业的七大巨头联合成立钻石生产商协会(DPA),接手了钻石通用营销的衣钵。2018年1月,DPA总裁Jean-Marc Lieberherr在接受Rapaport采访时提到,2018年DPA将把预算提升至7000万美元,巩固加强美国与印度市场宣传营销的同时,将全面启动中国市场的推广计划(延伸阅读:投资4个亿,钻石圈今年大动作)。Lieberherr表示,DPA的目标是要在3年内推动实现钻石价格的上涨。重启钻石通用营销对钻石行业的影响,必将在未来数年内有所呈现。

参考资料:

《Rapaport Diamond Price Statistics Annual Report 2017》

《De Beers Diamond Insight Report 2017》

https://www.thediamondloupe.com

http://www.paulzimnisky.com

https://www.bloomberg.com

https://timesofindia.indiatimes.com

https://www.polishedprices.com/

https://www.debeersgroup.com

http://eng.alrosa.ru

https://en.israelidiamond.co.il

版权及免责声明:本网所转载稿件、图片、视频等内容仅出于向公众传递更多信息的目的,不希望被转载的媒体、公司或个人可与我们联系(vip@24kjob.cn),我们将立即进行删除处理。所有文章仅代表作者观点,不代表本网立场。